Vedení Moneta Money Bank a Skupiny PPF dosáhlo shody na nových podmínkách plánované fúze Monety s Air Bank a českou i slovenskou částí Home Creditu. Hlavním zdrojem financování transakce má být emise 255 milionů nových akcií Monety v hodnotě zhruba 21 miliard korun. Upisovat je budou přednostně současní akcionáři.

Nová dohoda upravuje podmínky původní dohody podepsané dne 6. května. Obě strany se dohodly, že budou pokračovat v akvizici za kupní cenu 25,9 miliardy korun a požádají akcionáře Monety o její schválení na valné hromadě. Ta se má konat 20. prosince. Oba účastníci dohody očekávají, že spojením Monety s Air Bank a částí Home Creditu vznikne lídr retailového bankovnictví v České republice.

Akcie Monety dnes po otevření pražské burzy na nové zprávy reagovaly živelným růstem o 6 procent na 94,50 koruny za kus.

Nad rámec původní dohody se obě strany dohodly na financování minimálně 80 procent kupní ceny prostřednictvím navýšení vlastního kapitálu. V důsledku uvedené emise by se celkový počet akcií Monety zvýšil ze stávajících 511 milionů na 766,5 milionu. Zbývajících maximálně 20 procent kupní ceny bude financováno z nadbytečného kapitálu banky Moneta.

Nové akcie budou upisovat přednostně současní akcionáři za cenu 82 korun za kus (v poměru jedna nová akcie na dvě staré), zbývající akcie banka nabídne ostatním zájemcům za emisní kurz 90 korun. Pokud ani tak nebude zájem dostatečně velký, Skupina PPF se zavazuje neprodané akcie odkoupit po 90 korunách za kus.

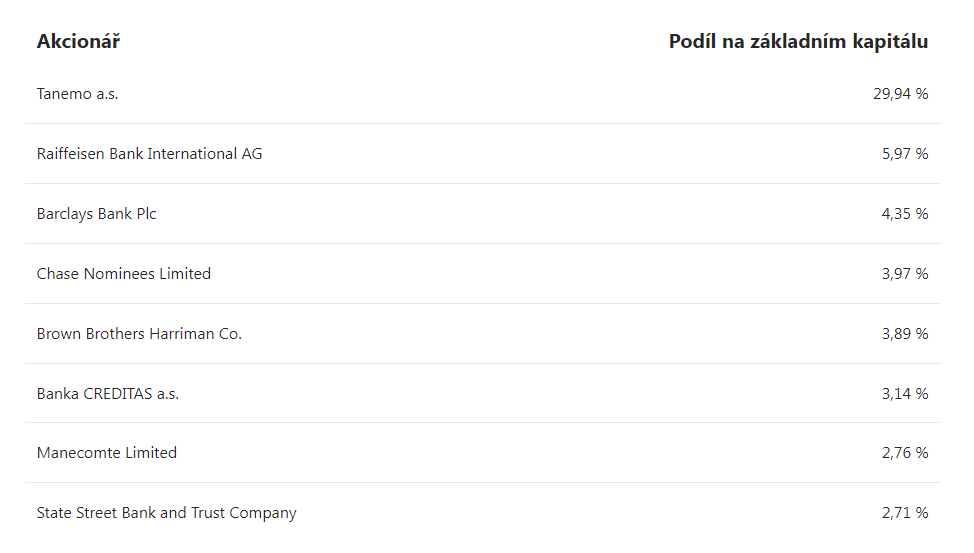

Největší akcionáři Moneta Money Bank

Ke schválení samotné akvizice je zapotřebí souhlasu alespoň prosté většiny akcionářů Monety. Pro schválení jejího financováním prostřednictvím navrhovaného zvýšení vlastního kapitálu se vyžaduje podpora alespoň dvou třetin akcionářů účastnících se valné hromady. „V případě, že akcionáři Monety transakci neschválí, PPF nebude dále prodej svých aktiv Monetě podporovat,“ uvedl ředitel komunikace PPF Leoš Rousek.

Právě na vyšší hranici ztroskotal minulý pokus o schválení fúze Monety s Air Bank a částí Home Creditu. Samotnou transakci sice na červnové valné hromadě Monety schválila nadpoloviční většina držitelů akcií, avšak na odsouhlasení emise nových akcií a navýšení základního kapitálu se potřebné hlasy nenašly. Obě strany to proto zkoušejí znovu s upravenými podmínkami, které jsou příznivější pro akcionáře Monety.

Nejhlasitějším odpůrcem bankovní fúze byl před červnovou valnou hromadou londýnský fond Petrus Advisers, který vede původem rakouský aktivistický investor Klaus Umek. Fond tehdy vlastnil přes pět procent akcií Monety, dnes se však mezi velkými akcionáři neobjevuje (viz tabulka výše). Mezi největší držitele akcií Monety dnes patří firma Tanemo ze skupiny PPF (29,94 procenta akcií) či firma Manecomte investora Pavla Tykače.

Tomáš Rovný