Česká národní banka sahá po nových pravomocech. Chce mít možnost zásadně rozhodovat o podmínkách pro poskytování hypotéčních úvěrů na bydlení. V řadě lidí tato aktivita vzbuzuje pochybnosti po nedávných zkušenostech s měnovými intervencemi a oslabováním koruny.

Pomalu dosluhující poslanecká sněmovna bude v úterý ve druhém čtení projednávat novelu zákona o České národní bance (ČNB). Nenápadně vypadající návrh na rozšíření pravomocí ČNB, který ve vládě prosadil ještě bývalý ministr financí Andrej Babiš (ANO), může zcela zásadně změnit podmínky na trhu s hypotékami v České republice. Projde-li vládní návrh beze změn, bude moci Česká národní banka hypotéční trh doslova řídit. A to na základě tří kritérií, o kterých získá možnost libovolně rozhodovat.

LTV, DTI, DSTI jsou anglické zkratky pro ukazatele celkové výše dluhů k hodnotě obytné nemovitosti pro zajištění, výše dluhů k příjmům a výdajů z dluhů k čistým příjmům spotřebitele. Stanovila-li by ČNB hodnotu ukazatele DTI například v úrovni pěti let, o které se mezi zasvěcenými bankéři hovoří, přestože to ČNB oficiálně nedeklaruje, člověk s průměrnými příjmy by na hypotéku již nedosáhl. Střední třída by se tak snadno mohla ocitnout bez možnosti pořídit si vlastní bydlení, které splatí v průběhu ekonomicky aktivní části života a ve stáří žije bez výdajů za nájem. Podle Ekonomickým deníkem oslovených politologů by se politici tímto také do značné míry vzdali možnosti rozhodovat o bytové politice. O dostupnosti a klíčových parametrech hypotéčního bydlení by napříště již nerozhodovali oni, ale prezidentem jmenovaní centrální bankéři.

V poslanecké sněmovně se proti plíživému nárůstu moci České národní banky pozvolna zvedá odpor. Poslanci Jan Skopeček (ODS) a Herbert Pavera (TOP 09) připravili pozměňovací návrhy k novele zákona. „Navrhovaný rozsah regulace hypotečního trhu je v rámci Evropské unie neobvyklý. V žádné zemi EU orgán dohledu nad bankovním a finančním trhem v současnosti neomezuje najednou tři úvěrové ukazatele. Podle přehledu uveřejněného Evropskou radou pro systémová rizika (ESRB), na něž se odkazuje i zpráva RIA připojená k návrhu novely zákona, ukazatel LTI regulují pouze dvě země (Irsko a Velká Británie) s elementárně odlišnou historickou strukturou trhu. Ukazatel DSTI reguluje pouze 5 států (Kypr, Maďarsko, Estonsko, Lotyšsko a Rumunsko), které mají specifické charakteristicky realitního a hypotečního trhu a v době před i po vypuknutí globální krize čelily specifickým problémům“ píše v odůvodnění pozměňovacího návrhu Skopeček (ODS).

Mohlo by vás zajímat

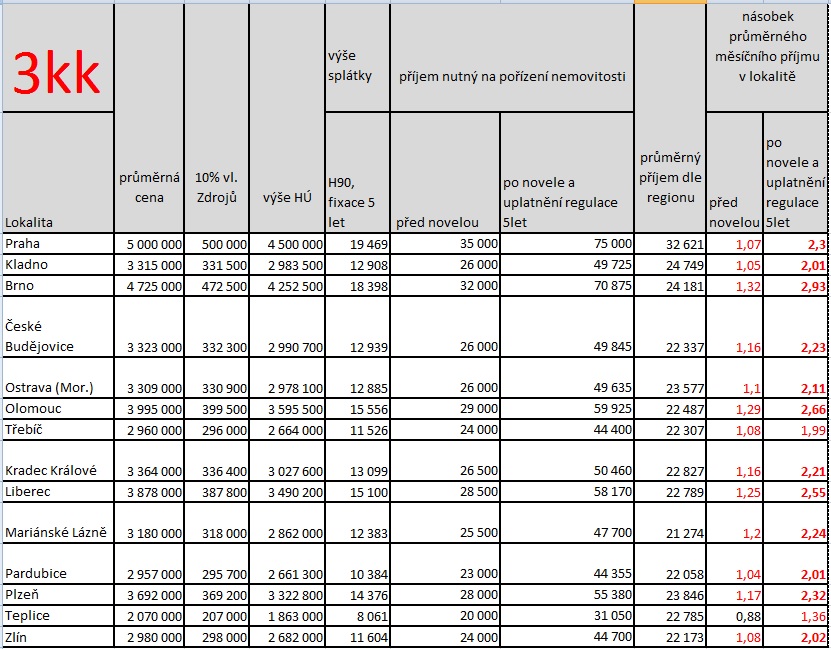

Poslanec Pavera (TOP 09) v odůvodnění svého pozměňovacího návrhu ilustruje, co by konkrétně znamenalo zavedení regulace DTI na 5 let. Lidem by se dramaticky zvedl měsíční příjem nutný na poskytnutí hypotéky na koupi třípokojového bytu v novostavbě z dnešních 35 tisíc na 75 tisíc v Praze, z 26 tisíc na 49 tisíc v Ostravě a v Českých Budějovicích, z 28 tisíc na 55 tisíc v Liberci a v Plzni. Průměrné příjmy se přitom v Praze pohybují kolem 32 tisíc, v Ostravě 23 tisíc a v Liberci 22 tisíc korun. Drtivá většina lidí by tak na hypotéku nemohla ani pomýšlet.

„Statistiky navíc ukazují, že podíl hypotečním úvěrem financovaného bydlení je u nás výrazně podprůměrný (18 %, oproti 27 % průměru EU, ale třeba Slovensko 37 %). Lidé s nízkými příjmy (Eurostatem definovaným jako 60 % mediánu a méně) mají úvěr na bydlení jen v 6 % případů (průměr EU dvojnásobný), či statistiky rovněž ukazují, že v celém pokrizovém vývoji (od roku 2010) rostou u nás ceny nemovitostí stejným tempem jako příjmy v ekonomice. Poměr nesplácených úvěrů (tj. nejen hypotečních) domácností na celkovém objemu úvěrů domácnostem je v ČR 3,2 % (dle metodiky European Banking Authority), oproti průměru EU 4,9 %. Mezinárodní srovnání ukazuje, že české domácnosti nejsou nijak ohroženy. Nejen že pro takto výraznou regulaci spotřebitelských úvěrů není ekonomický důvod, ale rovněž ukazatele založené na poměru celkové výše dluhů k příjmům jsou v praxi velmi obtížně aplikovatelné (např. protože spotřebitel si často není vědom sumy aktuální výše svých závazků),“ argumentuje Jan Skopeček (ODS). Poslanec proto navrhuje vypuštění regulace úvěrových ukazatelů založených na celkové výši dluhů spotřebitele, tedy v daném případě DTI a DSTI.

Pavera (TOP 09) se obává, že pokud by došlo k regulaci hypotečních úvěrů způsobem, jak ČNB plánuje, došlo by k omezení hypotečních úvěrů pro běžné rodiny a stoupla by poptávka po pronájmech. Se stoupající poptávkou by rostly pochopitelně i ceny. Předpokládá, že se začne vytvářet nové podnikatelské prostředí pro spekulanty a oligarchy. „Majetek nemovitostí nebude v rukou občanů, ale těch nejbohatších. Nejbohatší a různé fondy nebo developeři budou pro banky dostatečně bonitní a budou za drahé nájemné pronajímat nemovitosti občanům, místo toho, aby občané vlastnili nemovitost vlastní,“ říká Pavera. Upozorňuje, že se mohou stát podobné kauzy jako „byty OKD“. Naráží tím na skutečnost, že pokud se sníží dostupnost hypotečních úvěrů pro běžné domácnosti, vytvoří se prostor pro skupování nemovitostí investičními fondy, finančními skupinami, bohatými jednotlivci a spekulanty. Kapitálu je pro to na trhu nadbytek a pro velké banky bude tento scénář přijatelný. Velké banky na tom navíc mohou vydělat také proto, že se výrazně sníží schopnost klientů refinancovat úvěr u jiné banky. Perspektivně by to také mohlo zvednout ceny nájmů, které již dnes zatěžují domácnosti více než hypoteční úvěry. „Refinancování vlastního úvěru musí být vyjmuto, jelikož by se klienti bank stali rukojmími největších bank s historicky získaným portfoliem hypotečních klientů. Pokud by majitelé spotřebitelských úvěrů zajištěných obytnou nemovitostí nesplnili podmínky dané regulací, museli by přistoupit na jakékoliv podmínky poskytovatelů těchto úvěrů,“ říká rezolutně Pavera (TOP 09).

Herbert Pavera (TOP 09) upozorňuje dále na absurdní důsledky zamýšlené regulace: „Naopak, ostatní typy úvěrů (nezajištěné nebo zajištěné jiným způsobem) se nebudou regulovat vůbec a nebudou podléhat omezení ohledně dluhové služby spotřebitelů – a to od žádného ze subjektů (jak bankovního, tak nebankovního). To povede k tomu, že ti, co nesplní podmínky stanovené regulací, si prostě na nákup svého bydlení vezmou jiný typ úvěru – např. neúčelový, s kratší dobou splatnosti za výrazně vyšší úrokovou sazbu. To je z pohledu finanční stability velmi rizikové, protože krátkodobá splatnost úvěru a vyšší úroková sazba povede k tomu, že měsíční splátky na takový úvěr budou výrazně vyšší než by tomu bylo u úvěru hypotečního. Lidé by se tak mohli snadno dostávat do dluhových pastí a byli by nuceni prodávat pod cenou své bydlení, což by mohlo vést k deformacím na trhu nemovitostí (mělo by to právě opačný efekt, než jaký ČNB zamýšlí).“

Následující tabulka ukazuje změnu podmínek pro získání hypotéky na byt 3kk v novostavbě v jednotlivých regionech České republiky v závislosti na průměrném příjmu v daném kraji:

Zdroj: Pozměňovací návrh poslance Pavery (TOP 09)

V posledních dnech se na internetu objevilo video, které celou problematiku jednoduše shrnuje. Odborníci z oblasti hypoték se obávají, že pokud by změna prošla, nejen, že by se neposkytovaly nové hypotéky, ale klesalo by díky prodejům i současné hypoteční portfolio. Navíc by hypoteční klienty z řad klasických občanů začaly nahrazovat různé investiční fondy a oligarchové díky novému odvětví, které by vznikalo – spekulativní vlastnictví nemovitostí na pronájem. Upozorňují, že se obávají vzniku těchto trendů: Levné hypotéky, dražší pronájmy (díky nedostupnosti hypoték), levné nemovitosti (díky snížené poptávce o nemovitosti).

Pokud by návrh novely prošel, ČNB by mohla, bez dalších konzultací, sama stanovit která opatření budou zavedena. Stačilo by jí k tomu oznámení na úřední desce a pravidla by začala platit za čtyři měsíce. Spolu s novelou zákona je ve Sněmovně také materiál „Teze prováděcího předpisu k návrhu § 45a odst. 5 novely zákona o České národní bance“, který upravuje výpočet zmíněných ukazatelů, jejichž dodržování by centrální bankéři a zprostředkovaně také poskytovatelé úvěrů po lidech žádajících hypoteční úvěry požadovali.

Jiří Reichl