Hlavním tématem březnového Měsíčníku EU aktualit České spořitelny je kvantitativní uvolňování. Text analýzy přináší Ekonomický deník v plném znění.

Je téměř jisté, že současná doba vejde do učebnic makroekonomie jako doba velkých monetárních experimentů. Je ale otázkou, jak tyto experimenty budou hodnoceny. Centrální banky po celém světě se snaží bojovat s důsledky krize mnoha různými prostředky. Nejmodernější termín pro tištění peněz elektronickou formou je kvantitativní uvolňování (QE). Masivní tištění peněz probíhá či donedávna probíhalo napříč vyspělým světem – od Japonska, přes eurozónu až po Anglosaský svět. Kvantitativní uvolňování je velmi nestandardní politikou, která se používá pouze v situaci nízkých či dokonce záporných úrokových sazeb – tedy v situaci, kdy standardní nástroje monetární politiky již není možné použít. V praxi se jedná o masivní nákup dluhopisů od komerčních bank, které výměnou dostanou nové peníze.

Poprvé se kvantitativní uvolňování vyzkoušelo na přelomu tisíciletí v Japonsku, které se potýkalo s deflací a tamní centrální banka (Bank of Japan) již vyčerpala stadnardní možnosti monetární politiky. Po propuknutí hospodářské krize a pádu úroků na nulu se vrátilo s mnohem větší intenzitou v Anglosaském světě, kde centrální banky „vytiskly“ peníze v hodnotě až desítek procent svého HDP. Se zpožděním se podobně rozsáhlé kvantitativní uvolňování objevuje i v Eurozóně a v Japonsku.

Mohlo by vás zajímat

Co je to kvantitativní uvolňování?

Pro širokou veřejnost, ale také pro mnohé ekonomy, je monetární politika symbolem abstraktní „magie“, kde se „čaruje“ s obrovskými částkami a nikdo vlastně moc netuší, co se s nimi děje. Pokusme se proto termín QE osvětlit – zvlášť v situaci, kdy se stává běžnou součástí monetární politiky. Ve většině případů je primárním úkolem monetární politiky udržování stabilní cenové hladiny. K tomu používá tzv. nástroje měnové politiky – tedy nástroje, kterými kontroluje měnovou zásobu – počet peněz v ekonomice. Pokud se jí to daří a zbývá jí ještě prostor k dalším operacím, tak se snaží řídit měnovou zásobu ku prospěchu ekonomického růstu. Centrální banky mají na řízení měnové zásoby nejrůznější páky – od jemných kalibračních nepřímých nástrojů (například úrokové sazby, za kterých si u centrální banky mohou ukládat peníze a tím určují výnosnost „bezrizikového“ vkladu) až po silné přímé nástroje – například bankovní regulace.

Obecně platí, že čím silnější nástroje monetární politiky jsou, tím větší mají vedlejší dopady, a proto je centrální banky nerady používají. Jenomže v situaci kdy se krátkodobé úrokové míry dostanou k nule, jako je tomu v současnosti, zůstane operační prostor bank velmi omezený. A v tuto chvíli se centrální banky uchylují k nestandardním nástrojům, jako je například právě QE. Rozdíl mezi klasickými operacemi na volném trhu a nejrůznějšími formami QE je zejména v aktivech, která centrální banka nakupuje.

Zatímco ve standardních operacích na měnovém trhu se zaměřuje na aktiva s krátkodobější maturitou, při režimu QE se centrální banka snaží skrze nákup dlouhodobějších dluhopisů ovlivnit konec výnosové křivky. Tím tlačí na pokles nejen krátkodobých, ale také dlouhodobých úrokových měr. Díky tomu může QE sloužit několika cílům monetární politiky – nízké úrokové míry můžou zvyšovat inflaci a tedy pomoci naplnit primární cíl moderních centrálních bank – dosáhnout svého inflačního cíle. Dalším efektem, který se v případě QE často uvádí na prvním místě, je stimulace reálné ekonomiky – k intenzivnějšímu financování investic by mohly vést jak dostatek likvidity komerčních bank, které díky kvantitativnímu uvolňování dostaly „zdarma“ nové peníze, tak nižší úrok na dlouhodobějších aktivech a tedy vyšší poptávka po úvěrech ze strany podniků.

V praxi kvantitativní uvolňování může vést k oživení akciových, dluhopisových a realitních trhů a tím povzbudit poptávku po kapitálu a investicích. Monetární politiku do vysoké míry ovlivňují také očekávání – úspěch každé politiky závisí také na tom, do jaké míry ekonomické subjekty centrálním bankéřům věří, že zvolenou politiku skutečně budou dodržovat a že prostředky monetární politiky skutečně povedou k proklamovaným cílům. Díky tomu, že kvantitativní uvolňování je velmi netradičním nástrojem může centrálním bankéřům velmi pomoci se získáváním kredibility a „důvěryhodnosti“.

K naplnění cílů QE navíc mnohdy stačí důvěra tržních subjektů, že to centrální banka v dohledné době udělá a myslí to vážně, nikoliv akt samotný. Nabízí se otázka, proč je tedy kvantitativní uvolňování nestandardním nástrojem – pokud pomáhá ekonomickému výkonu, proč prostě neuvolňovat pořád a nepovzbuzovat tím ekonomický výkon? Důvodů je více, ale tím zdaleka nejdůležitějším je hrozba inflace – zkušenosti s tištěním peněz, kterým kvantitativní uvolňování bezpochyby je, ukazují, že pokud se to přežene, následkem může být hyperinflační spirála a naprostý rozklad celého ekonomického systému.

S tím souvisí i další nepříjemná stránka kvantitativního uvolňování – začít tisknout peníze je jednoduché, pro centrální banku to znamená připsání čísel na účty komerčních bank výměnou za obdržení dluhopisů. Od té chvíle se ale nově vytvořené peníze stávají součástí finančního systému. Pokud by se centrální banka rozhodla nově vytvořené peníze z ekonomiky stáhnout je tento krok možný jen za výrazných nákladů, které můžou zvrátit veškeré úspěchy, které z kvantitativního uvolňování vzešly. V praxi se sice často velká část nových peněz obloukem vrací zpět do centrální banky, kam si banky tyto prostředky uloží jako rezervy. Nicméně jen tak snadno je bankám zase odebrat není právně úplně jednoduché.

Při hodnocení jakýchkoliv makroekonomických politik je obecně nutná jistá opatrnost – nalézt kauzální vztah mezi dvěma veličinami je úkol, který je mimo záběr této analýzy – následující data je proto potřeba interpretovat s rezervou. Je třeba také mít na paměti, že „vytištění peněz“ ještě nutně neznamená, že by prostředky měly jít rovnou do reálné ekonomiky.

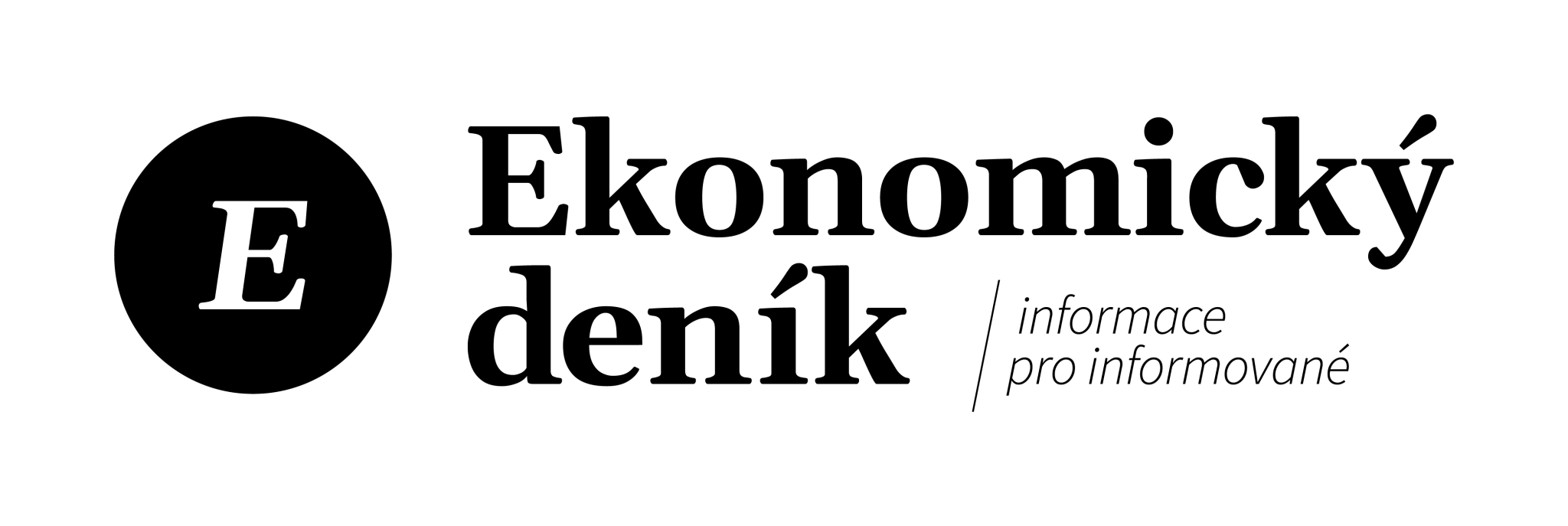

Japonsko

Poprvé v historii bylo kvantitativní uvolňování použito v Japonsku na přelomu tisíciletí. Japonsko od počátku 90. let trápily problémy s deflací a zoufalá centrální banka již vyčerpala standardní možnosti monetární politiky. Proto v březnu 2001 spustila do té doby nevídaný experiment a začala komerčním bankám výměnou za dluhopisy poskytovat likviditu. V průběhu roku 2005 se inflace dokonce dostala nad nulu. Nutno podotknout, že ve srovnání s dnešním rozsahem kvantitativního uvolňování nebyl tehdejší experiment příliš výrazný – v porovnání s japonským HDP bilance narostla o pouhých 10 p. b. (vládní dluhopisy z toho tvořily 8). Problémy s deflací a pomalým růstem v Japonsku ale zůstaly

V roce 2010 byl premiérem znovuzvolen Shinzo Abe, s ekonomickou politkou tzv. Abenomics. Jednou z jejích klíčových pilířů je kvantitativní uvolňování – které má spolu s fiskální expanzí a strukturálními reformami vrátit Japonsko k růstu. V roce 2013 japonská centrální banka oficiálně oznámila nový program kvantitativního uvolňování. Bilance Bank of Japan se od roku 2010 ztrojnásobila a dnes obsahuje peníze v hodnotě tří čtvrtin Japonského HDP. Prozatím nic nenasvědčuje tomu, že by program nákupu dluhopisů, který byl na podzim 2014 ještě rozšířen, měl skončit. Japonská ekonomika sice v současnosti velmi mírně roste a i inflace je na kladné nule, avšak s drakonickým růstem do 90. let se to vůbec nedá srovnat.

USA

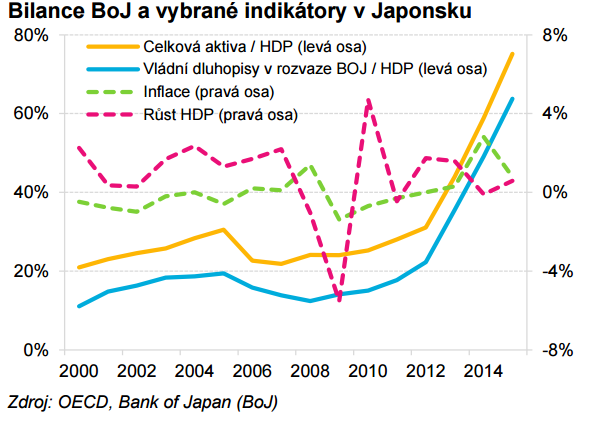

Díky intervencím amerického FEDu se kvantitativní uvolňování dostalo z akademických úvah centrálních bankéřů do centra pozornosti ekonomů z celého světa. V USA proběhly 3 vlny kvantitativního uvolňování a ta poslední pokračuje dodnes. FED začal zvyšovat svou bilanci již před oficiálním oznámením kvantitativního uvolňování – již od září 2008. Navyšování bilance FEDu se projevilo poskytnutím přechodné likvidity americkým bankám, aby se finanční systém vyhnul tzv. „credit crunch“ a překonal vzájemnou nedůvěru bank. První kolo kvantitativního uvolňování nazvané QE1 začalo záhy po propuknutí finanční krize v prosinci roku 2008 a skončilo v březnu 2010.

Ben Bernanke, tehdejší šéf FEDu, aktivity které tehdy prováděli, popsal jako „credit easing“ – tedy úvěrové uvolňování. Vedle státních dluhopisů a pokladničních poukázek FED nakupoval i tzv. mortgage-based securities (cenné papíry z hypoték) a dobře hodnocené korporátní dluhopisy. Vzhledem ke stále slabým výsledkům americké ekonomiky, zejména pracovního trhu (na rozdíl od evropských centrálních bank má FED jako jeden ze svých hlavních cílů plnou zaměstnanost) bylo spuštěno druhé kolo kvantitativního uvolňování.

Na konci roku 2010 FED oznámil, že v průběhu následujících 12 měsíců bude odkupovat vládní dluhopisy v hodnotě 600 miliard dolarů.

Třetímu kolu kvantitativního uvolňování se v ekonomickém světě přezdívá QE-Infinity – tedy nekonečné uvolňování. Zatímco v předchozích verzích FED vždy oznámil přesný rozsah i dobu trvání intervencí, v září 2012 oznámil, že bude nakupovat mortgage-based securities za 40 miliard dolarů „dokud se podstatně nezlepší trh práce“. Masivní nákupy začaly hned po oznámení v roce 2012 a během následujících necelých 2 let objem cenných papírů v bilanci FEDu vzrostl o více než 60 %. Od podzimu 2014 nákupy přestaly a bilance FEDu i držené cenné papíry zůstávají stabilní.

V současnosti je celková bilance FEDu (z níž 95 % tvoří nakoupené cenné papíry – z více než poloviny státní dluhopisy) nominálně více než 5x větší, než byla před propuknutím krize. Zatímco před propuknutím hospodářské krize bilance FEDu odpovídala cca 6 % HDP, díky intenzivnímu nákupu cenných papírů se již na konci roku 2008 (tedy v době začínajícího prvního kola) dostala na 15 %. Do konce druhého kola se vyšplhala na 18 % HDP. Masivní nákup opět přišel až se třetím kolem QE, kdy do sebe bilance FEDu nasála dalších 8 % HDP. V době vrcholu QE byl ekvivalent čtvrtiny americké roční produkce v aktivech americké centrální banky. Podíl na HDP od té doby klesá, to je ale dáno spíše růstem HDP, který se od roku 2010 pohybuje okolo 2 %.

Proklamovaným cílem americké monetární politiky byl hlavně slabý výkon amerického hospodářství, zejména trhu práce. Americká míra nezaměstnanosti setrvale klesá a na začátku roku 2016 se blíží 5 % – tedy předkrizovým hodnotám. Také proto začal FED opouštět od dalšího QE – je ovšem otázka nakolik je tento vývoj daný QE a nakolik jde o přirozený vývoj americké ekonomiky. I přes QE se inflace v USA díky nízkým cenám komodit dostává k nule.

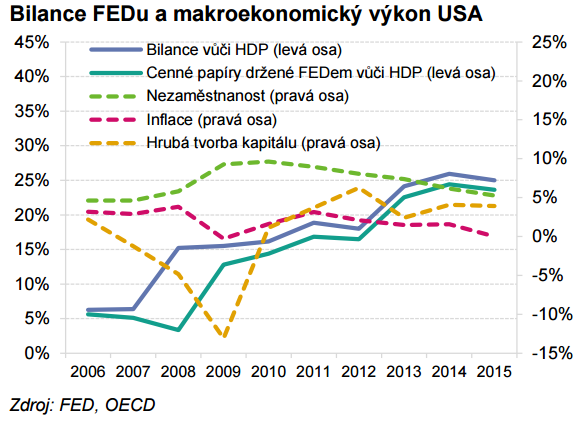

Spojené království

Experimenty s QE provádělo i finanční centrum Evropy – Spojené království. Podobně jako v USA neprobíhalo jednorázově – QE zde bylo několikrát rozšířeno a prodlouženo. K tomu účelu Bank of England založila speciální fond – tzv. Asset Purchase Facility, který při svém založení v roce 2009 dostal k hospodaření 200 miliard liber – zejména v britských státních dluhopisech. Postupem času do něj bankovní rada přidávala další až na celkových 375 miliard liber, se kterými hospodaří od léta 2012.

Do roku 2011 Bank of England nakupovala i některé kvalitní korporátní dluhopisy. Od té doby ale tuto snahu vzdala a soustředí se na státní dluhopisy nejrůznější délky splatnosti. Od posledního navýšení v roce 2012 je objem držených dluhopisů stabilní. Rozsahem je QE ve Spojeném království velmi podobné tomu americkému – zatímco v předkrizových dobách činila bilance anglické centrální banky okolo 6 % HDP, od roku 2012 již překonává 20% hranici. Díky poměrně solidnímu růstu HDP ale tento podíl v posledních letech klesá. Ani v případě anglického QE není příliš zřejmé spojení mezi vývojem inflace a QE.

ECB a kvantitativní uvolňování

Pokud mluvíme o kvantitativním uvolňování, je nutné zmínit i Evropskou centrální banku. ECB ke kvantitativnímu uvolňování přistoupila 9. března minulého roku poté, co se 22. ledna 2015 rozhodla rozšířit program nákupu aktiv o dluhopisy vydané vládami států a agenturami v eurozóně a evropskými institucemi na sekundárním trhu. Výše nákupu těchto aktiv byly stanoveny na objemu 60 mld. eur měsíčně, což představuje zhruba 1,6 biliónu Kč. Původní záměr byl tyto nákupy uskutečňovat od března 2015 do konce září 2016, tedy v objemu až 1,1 bilionu eur.

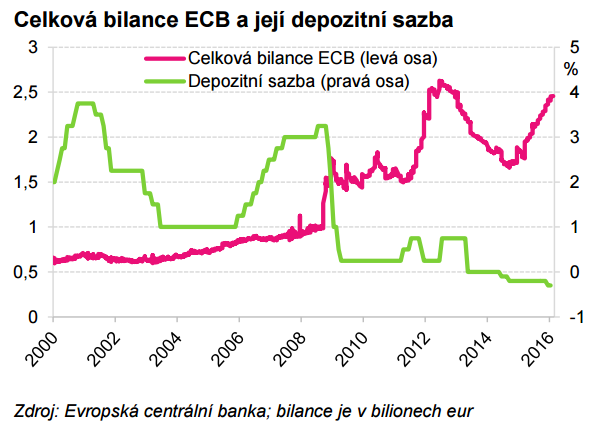

ECB v prosinci 2015 snížila svou depozitní sazbu o deset bazických bodů na -0,3 % a prodloužila o šest měsíců svůj program nákupu aktiv. Celkem by tak do ekonomiky měla ECB napumpovat 1,5 bilionu eur – tedy přibližně 15 % ročního HDP eurozóny. Prezident Evropské centrální banky Mario Draghi prohlásil, že vedle státních dluhopisů bude ECB nakupovat též obligace komunálních a regionálních subjektů. Dalším opatřením bude, že příjmy ze splácených dluhopisů budou dále použity na uskutečnění dalších nákupů.

V prosinci minulého roku tak došlo nejen k prodloužení doby „pumpování“ peněz do oběhu, ale i ke změně depozitní sazby. A ani ne čtvrt roku na to a opět to vypadá na situaci z 9. prosince 2015, kdy Evropská centrální banka sáhla na výši depozitní sazby a sníží ji o další 0,1 procentní bod tedy už na -0,4 %. Tato záporná depozitní sazba znamená pro finanční ústavy náklad, neboť jejich prostředky u ECB jsou zpoplatněny. Nastavení měnové politiky se bude probírat a přezkoumávat na zasedání 10. března letošního roku. Snahou bude řešit situaci eurozóny, která se potýká už dlouhou dobu s nízkou mírou inflace.

ECB se snaží o příznivou korekci výše míry inflace. Dlouhodobý cíl Evropské centrální banky je totiž udržet míru inflace ve střednědobém horizontu pod 2 %, ale blízko této úrovně. Naplnění tohoto cíle brání vedle nízkých cen některých komodit (hlavně ropa) taky nepříliš silný růst a nízká investiční činnost. Míra inflace totiž podle údajů Evropské komise ze zimní ekonomické prognózy klesla za rok 2015 až na nulu. I přes silnou angažovanost ECB se míra inflace drží velmi nízko. V letošním roce i pro rok 2017 se míra inflace mírně zvýší na 0,5 % pro rok 2016 (respektive 1,5 % v roce 2017). Z nejnovějších čísel eurostatu vyplývá, že se spotřebitelské ceny ve státech eurozóny za měsíc únor 2016 propadly o 0,5 procentního bodu oproti předchozímu měsíci na -0,2 %, a státy platící eurem jsou tak poprvé od roku 2009 v deflaci. Největší podíl na tom mají ceny energií, které klesly o 8 %. Vedle snížení depozitní sazby je i možné, že ECB navýší program nákupu cenných papírů o další desítky miliard z nynějších 60 miliard měsíčně. Vzhledem k výši úrokových sazeb, už ECB nemá krom kvantitativního uvolňování mnoho nástrojů k využití.

Kvantitativní uvolňování za rok existence zvýšilo bilanci ECB o 700 miliard eur, tedy přibližně o třetinu. Ve srovnání s USA či Japonskem se tedy prozatím nejedná o dramatické zvýšení. I přesto je ale třeba být opatrný – zejména proto, že v letech předcházejících se bilance ECB navyšovala jinými způsoby, například pomoci státům v problémech. Zatímco před propuknutím krize činila bilance ECB méně než miliardu eur, v současnosti je to přes 2,5 miliardy.

Závěr

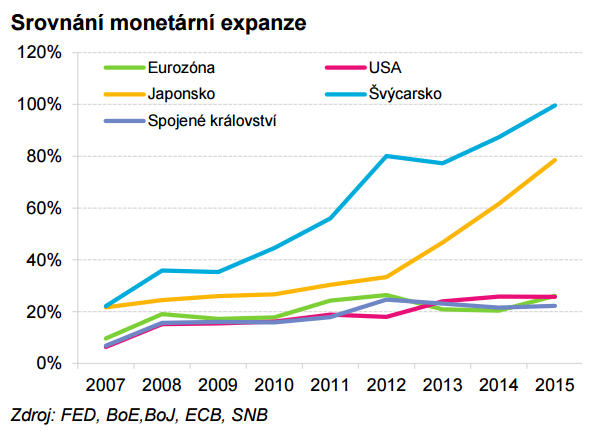

Monetární expanze v současnosti probíhá po celém světě a mnohdy nenese název kvantitativní uvolňování. Například bilance ČNB vzrostla díky měnovým intervencím. Překvapující ale může být, že v těch státech kde se o QE mluví nejvíce –tedy v eurozóně a v USA – není zdaleka nejrozsáhlejší. Japonsko má rozsáhlou monetární politiku tradičně – bilance Bank of Japan obsahuje ekvivalent 20 % HDP přinejmenším od roku 2000. Nicméně ve všech sledovaných ekonomikách se bilance výrazně nafoukla – v některých zemích až 5x. To neznamená, že by se množství peněz v oběhu zvedlo ve stejném poměru – velká část peněz se obloukem vrátila zpět do centrální banky v podobě bankovních rezerv. Nicméně se vyspělý svět (možná i díky kvantitativnímu uvolňování) v současnosti vrací k růstu a musí přemýšlet, jak nejlépe vystoupit z největšího monetárního experimentu v historii a zároveň tím nezranit svou ani žádnou jinou ekonomiku.

Analytický tým České spořitelny