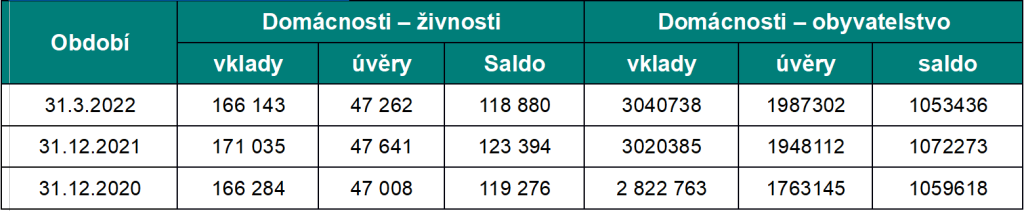

Vklady obyvatel v bankách, počítáno v korunách i cizí měně celkem, v březnu nabraly opačný kurz, a meziměsíčně poklesly o téměř 26 miliard. Jejich celkový objem se však od srpna loňského roku drží nad hranici tří bilionů korun. Ke konci letošního března jejich celková výše dosahovala tří bilionů a čtyřiceti jedné miliardy korun. Meziroční nárůst vkladů obyvatelstva představuje 118,5 miliardy korun, tedy nárůst o čtyři procenta, vyplývá z analýzy České bankovní asociace.

Ze statistik sestavovaných Českou národní bankou (ČNB) také vyplývá, že více než dvojnásobným tempem rostl meziroční zájem o úvěry (11 %). Přes zjevně opadající hypoteční vlnu dosáhl celkový objem úvěrů obyvatelstva 1,987 bilionu korun. Výsledné saldo mezi vklady a úvěry obyvatelstva pak meziměsíčně kleslo na 1,053 bilionu korun.

Živnostníci v únoru nepatrně zvýšili čerpání půjček, a naopak snížili tvorbu vkladů; na úložkách měli koncem měsíce o 119 miliard korun více, než kolik bankám dlužili.

Vklady firem stouply, úvěry klesly

V březnu se meziměsíčně snížil stav podnikových úvěrů, po výrazném únorovém nárůstů. Meziročně ovšem dosažených 1,222 bilionu korun představuje vzestup o 86 miliard korun (+7,5 %). Zároveň rostla i depozita, která mají firmy v bankovních ústavech, na 1,334 bilionu korun; výsledné saldo vůči bankám tak skončilo na přebytku 111,8 miliard korun.

„Březen byl prvním celým měsícem, kdy se na Ukrajině válčí, což nemohlo nepoznamenat situaci a chování podniků i domácností, včetně živnostníků. Proto jsme s napětím očekávali promítnutí řady negativních faktorů – od cenového růstu až po poruchy ve výrobním taktu ve zpracovatelském průmyslu – do bankovní statistiky,“ konstatuje hlavní poradce České bankovní asociace Miroslav Zámečník.

Zatímco u obyvatel se podle Zámečníka vklady snížily při pokračujícím zájmu o čerpání úvěrů, a totéž lze říci v případě živnostníků, u firem byl vývoj opačný a opět vzrostlo kladné saldo vkladů nad úvěry. Poprvé se objevil tenhle dříve nevídaný fenomén až v průběhu pandemie, v červenci 2020. Jde o projev opatrnosti – firemní sektor jako celek by byl schopen vyrovnat všechny své závazky vůči bankovním věřitelům a ještě by mu téměř 112 miliard na vkladových účtech zůstalo.

„Budeme pozorně sledovat vývoj v následujících měsících, zda nezačnou převažovat faktory tlačící na postupné snižování depozit, jak se finanční kondice řady firem a domácností bude zhoršovat a dojde k vynucenému čerpání natvořených rezerv. Na druhé straně, některé finančně silné domácnosti budou mít tendenci svoje úspory vzhledem k nejistotě a obavám zvyšovat, jak to činily například v prvním roce pandemie covidu,“ doplňuje Zámečník.

Hypotéky mají historicky nejnižší procento selhání. Zatím

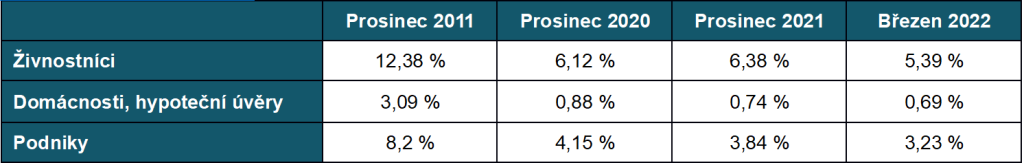

Březnová data již odrážejí dopad napadení Ukrajiny ruskou armádou, na nevýkonných úvěrech však zatím „propisování“ konfliktu a vyvolaných následků není vidět. Naopak, podíl úvěrů, nepříznivě poznamenaných finančním stresem podnikové sféry a domácností v České republice, i v březnu klesal. Dosud tedy platí to, co zmiňujeme již dlouho: podíly nevýkonných úvěrů, jak u firemních půjček, tak v případě úvěrů obyvatelstvu, v Česku patří v celoevropském srovnání mezi nejnižší v Evropě.

„Vývoj nevýkonných úvěrů je jedním z nejdůležitějších indikátorů zdravotního stavu ekonomiky a víme, kam se bude, vzhledem k souběhu řady nepříznivých faktorů, posouvat v nadcházejících měsících. Jak v případě úvěrů obyvatelstvu, tak u firem a živností jsou však nevýkonné expozice na podstatně nižší úrovni než například po světové finanční krizi na počátku minulého desetiletí,“ pokračuje Miroslav Zámečník.

Mohlo by vás zajímat

Podíl firemních nevýkonných úvěrů v březnu klesl z lednových 3,85 % přes na 3,69 % v únoru až na 3,23 % v březnu. To je hluboko pod hladinou 8,2 %, na níž byl na konci roku 2011, natož pak 17,67 % v lednu před dvaceti lety.

Češi podle Zámečníka tradičně velmi dbají na vzorné splácení hypoték. Podíl nevýkonných hypotečních úvěrů pokračoval v prolamování mnohaletých minim a v březnu ještě vylepšil historický rekord, když klesl na 0,69 %.

(ede)