Guvernérka americké centrální banky Janet Yellenová na tiskové konferenci v polovině června poprvé otevřeně připustila, že Fed bude zvažovat zvýšení inflačního cíle.[1] Americká ekonomika totiž čelí (pro mainstreamového ekonoma) nepochopitelné situaci: míra nezaměstnanosti (4,3 %) je v současnosti nižší než přirozená míra nezaměstnanosti (stanovená na 5 %). Míra inflace by tedy měla podle předpokladu Fedu růst. Ve skutečnosti však od počátku roku dále klesala z původních 2,3 % na 1,7 %.

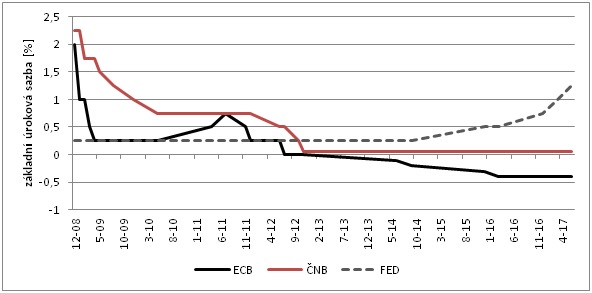

Po Velké recesi sklouzla většina západních ekonomik do prostředí nízkých úrokových sazeb a nízké inflace, které přetrvaly navzdory následnému ekonomickému oživení. ECB snížila úrokové sazby na nulu před pěti lety. Více než čtvrtinu své existence tak euro strávilo s nulovými či zápornými úrokovými sazbami. Česká národní banka nezměnila úrokové sazby 56 měsíců v řadě. Pouze Federální rezervní systém svou měnovou politiku postupně a velmi opatrně zpřísňuje (viz obrázek 1).

Obrázek 1: Úrokové sazby od počátku Velké recese

„Novým normálem“ se staly extrémně nízké úrokové sazby, na první pohled nízká míra inflace a velmi nízký ekonomický růst. Během nové recese, která nezbytně přijde, tak již centrální bankéři nebudou mít žádný standardní nástroj, jímž by mohli klesající ekonomiky podpořit. Někteří američtí ekonomové, v čele s Josephem Stiglitzem, Olivierem Blanchardem a Stanleyem Fischerem, proto již delší dobu požadují zvýšení inflačního cíle. Vyšší inflační cíl by podle nich zvýšil inflační očekávání domácností a tím i manévrovací prostor pro monetární politiku. Pokud je nominální úroková míra (stanovovaná centrální bankou) na technické nule, pak při očekávané inflaci 2 % bude reálná úroková míra v ekonomice –2 %. Kdyby ovšem centrální banka zvýšila svůj cíl na 4 %, reálná úroková míra by při nezměněné nominální úrokové míře klesla na –4 %.

Vyšší inflační cíl tak představuje alternativu záporných úrokových sazeb. Na rozdíl od nich je ale méně transparentní, méně srozumitelný pro veřejnost, a především může v ekonomice přetrvávat bez ohledu na fázi hospodářského cyklu. Dvouprocentní inflační cíl však začínají zpochybňovat i někteří evropští centrální bankéři v čele s rakouským guvernérem Ewaldem Novotným. Je tedy cestou ze současné pasti monetární politiky zvýšení inflačního cíle z magických 2 % na neméně magická 4 %?

Snaha o zvýšení inflačního cíle je především zcela logickým důsledkem samotné podstaty inflačního cílování. Milton Friedman už v roce 2006 předvídal, že vlády budou dříve nebo později chtít zvýšit inflaci:

„Když vidím, jak Federální rezervní systém tvrdí, že inflační očekávání za deset, dvacet let mají být řádově 2 % ročně, mohu tomu věřit jen stěží. Dříve nebo později se vlády vymknou z kontroly.“[2]

Vlády jako největší dlužníci v každé ekonomice inflaci potřebují. Je pro ně jednou z mála schůdných cest jak snížit vládní dluhy. Vyšší inflace je zároveň způsobem vnitřní devalvace, tedy poklesu reálných mezd a cen. Dalším důvodem pro zvýšení inflačního cíle může být růst poptávkové míry inflace v důsledku uvolněné monetární politiky záporných úrokových sazeb, kvantitativního uvolňování a devizových intervencí. Nové odhady České národní banky ukazují, že pokud by se do koše spotřebitelských cen započítával i růst cen nemovitostí, byla by naše míra inflace dlouhodobě

o 1,5 procentního bodu vyšší (v současnosti tedy 3,9 % namísto květnových 2,4 %). Skokové zvýšení inflačního cíle by tak centrálním bankám pomohlo zachovat si reputaci tváří v tvář inflaci, kterou samy vyráběly.

Jak ale chtějí centrální bankéři vysvětlit zavrhnutí dlouholeté modly – arbitrárně a uměle zvoleného cíle 2 %? Zastánci inflačního cílování se shovívavým výrazem rádi předkládali laické veřejnosti vysvětlení, že míra inflace musí být 2 %, protože inflaci neumíme správně měřit. Při 2 % míře inflace tak prý bude ve skutečnosti cenová hladina stabilní, zatímco při nulové míře inflace by se údajně ekonomika ocitla v deflaci. Čím se nyní bude vysvětlovat nové arbitrární číslo 4 %? Jak si při tomto rétorickém veletoči zachovají centrální bankéři kredibilitu, tolik důležitou pro monetární politiku?

Diskuse o inflačním cíli je důkazem naprosté pomýlenosti celého konceptu inflačního cílování. Pokud je cílem centrálních bank stabilita cenové hladiny (a tedy nulová míra inflace), pak nemohou tento cíl zároveň používat jako nástroj. Cíl nemůže být prostředkem k dosažení cíle. Inflační cílování je navíc založeno na předpokladu racionálního očekávání, který se ovšem nikdy nepodařilo empiricky prokázat. Na tento zásadní rozpor ostatně od samého počátku poukazoval (nutno říci, že jako jeden z mála) prezident Václav Klaus:

„Zásadně nesouhlasím s inflačním cílováním jako myšlenkou. Považuji ho totiž za kvazinástroj. Cílovat mohu veličinu, kterou mohu ovlivnit, kterou mám v ruce. Od počátku jsem nechápal, jak lze cílovat veličinu, kterou v ruce nemám. A inflaci v ruce centrální banka skutečně nemá. Čili pak necíluje veličinu, ale cíluje cíl. A to není v zásadě nic nového, to dělají centrální banky od svého vzniku.“ [3]

Centrální bankéři tento kvazinástroj přesto obhajují dětinskými argumenty. Inflační cílování prý dnes dělají všechny vyspělé centrální banky a doposud je nikdo nikdy neopustil. Je pravda, že většina centrálních bank západního světa inflační cílování používá. Je ale také pravda, že kromě ECB a Fedu cílují inflaci též centrální banky Zambie, Mosambiku, Kyrgyzstánu nebo Běloruska – jen se o tom, kupodivu, příliš nehovoří. Je též pravda, že inflační cílování doposud žádná centrální banka neopustila. Žádná země ovšem také doposud neopustila eurozónu, za důkaz kvality eura to lze ale považovat jen stěží.

Federální rezervní systém přistoupil k cílování inflace relativně pozdě, až v roce 2012. Lze se však obávat, že kdyby zvýšil inflační cíl, budou jej ostatní aktivistické centrální banky rychle následovat. Spíše než hledání „vhodného“ a „správného“ inflačního cíle by se ekonomové měli věnovat diskusi

o opuštění inflačního cílování a návratu k standardním nástrojům měnové politiky.

[1]Stenozáznam tiskové konference, 14. 6. 2017, s. 14.

Dostupné on-line: https://www.federalreserve.gov/mediacenter/files/FOMCpresconf20170614.pdf

[2] Rozhovor s Miltonem Friedmanem, 4. 9. 2006. Dostupné zde: http://www.econlib.org/library/Columns/y2006/Friedmantranscript.html

[3] Václav Klaus v rozhovoru pro časopisu Týden, 9. května 2017.